ロボテック戦略月次レター:労働力不足と製造業の国内回帰が自動化需要を後押し

- 2023年1月16日 (5 分で読めます)

ロボテック戦略月次レター(2022年12月の振り返り)

労働力不足と製造業の国内回帰が自動化需要を後押し

ロボテック戦略の長期成長テーマに基づく投資機会は依然強固

12月のグローバル株式市場(MSCI ACWI、米ドルベース)は前月の上昇から反転して下落となりました。ロボテック戦略は、半導体関連の組入銘柄が全般的に軟調となったため市場全体を下回るパフォーマンスとなりましたが、ヘルスケアおよび資本財関連の組入銘柄は底堅いパフォーマンスとなりました。

2022年は世界的に債券から株式に至るまで厳しいパフォーマンスの1年となりました。中でも、パンデミックの余波でインフレ率が急速に上昇し、これに対応するため大幅な金融引き締めが行われたことが金融市場にとって大きな逆風となりました。地政学リスクも大きな打撃を与え、ロシアのウクライナ侵攻によってエネルギー価格が大幅に上昇し、消費意欲が抑えられました。特に年の前半が厳しい環境となり、株式市場は大幅な下落を記録し、グロース株からバリュー株へのローテーションが起こりました。年の後半になってもボラティリティの高い状態が続きましたが、当戦略の組入企業の業績は底堅さを示し、米ドルベースでみると当戦略は過去6カ月でプラスリターンとなり市場全体を上回るパフォーマンスとなりました。

今後の見通し

世界各国のインフレ率は引き続き高水準となっており、特にエネルギー価格がインフレを押し上げている欧州で顕著となっています。しかしながら、2022年後半にはインフレ上昇は一服し、減速の兆しを見せ始めています。インフレ正常化はなお不透明であるものの、最悪の事態は過ぎ去ったと思われ、多くの国で利上げペースも減速を始めると見られます。

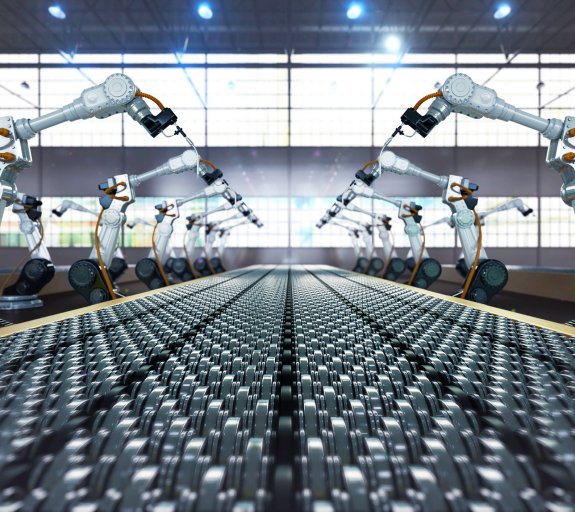

多くの分野で労働力不足が事業の足かせとなっており、労働市場の逼迫が続いています。例えば、製造業や倉庫業では労働力不足が顕著で、特に単調な業務内容や賃金の安さから若手労働者が不足しています。企業はより少ない労働力を用いて効率性と生産性を向上させるため、テクノロジーを導入し、プロセスを自動化させる必要に迫られています。労働力不足と賃金インフレは、向こう数年にわたって自動化需要の大きな原動力になると考えています。労働コストが上昇すればするほど、自動化導入費用の回収期間は短くなり、従ってより多くの分野で自動化が検討されると考えられます。

米国、製造業の再活性化図る

米国は、インフラ支出と設備投資によって国内の製造業を再活性化させようとしています。これは米国内の雇用創出においても政治的に重要です。また、米国の知的財産を自国内にとどめるという意味において地政学的にも重要であり、新型コロナ感染拡大後に部品調達が混乱に陥ったことからもわかる通り、自国内に部品在庫を確保するという意味においてサプライチェーンの観点からも重要です。トランプ政権下における米中貿易紛争での関税強化、最近のバイデン政権における半導体法案(半導体の国内製造に対する補助金など)による米国テクノロジー企業の国内生産回帰の促進など、過去数年にわたって政府の支援は形を変えて継続しています。昨年、バイデン大統領はまたインフレ抑制法を成立させ、米製造業向けにより多くの財政支出をし、主要なテクノロジーの保護に動き出しました。関税、奨励金、サプライチェーン・リスクの低減などの結果、企業は米国内の生産拠点へ再び投資するようになり、これによって技術の洗練、ロボット化・自動化を促しています。

バリュエーションは割安な水準に、業績は底堅く推移

株式市場では幅広くバリュエーション調整が行われ、特にグロース関連銘柄が下落を主導しました。その結果、当戦略の組入銘柄のバリュエーションはコロナ後で最も割安な水準付近にあります。サプライチェーン問題、インフレ圧力、原材料価格の上昇などによって長期の成長率は押し下げられたものの、引き続き健全な成長率を維持しています。景気の減速によって、成長企業が全体として少なくなるものの、その中で高いEPS成長率や安定的な利益率を確保している企業のバリュエーションは下支えされるものと思われます。2023年の見通しについては、慎重に見極める必要がありますが、当戦略の組入企業の業績はこれまでのところ概して底堅く推移しており、当戦略における長期的な成長テーマがもたらす投資機会は引き続き強固であると考えています。

引き続き、実績のあるオペレーティングモデルを有し、ビジネス拡大チャンスに恵まれ、しっかりと経営されている企業を特定することに注力してまいります。そうすることが、ロボット・自動化関連ビジネスにおいて長期的な成長機会に投資するうえで適切なアプローチであると確信しています。

ポートフォリオの12月の動向

12月は半導体関連銘柄において、ウルフスピード(シリコンカーバイド素材のパワー半導体の主要メーカー)、オン・セミコンダクター(自動車向け・産業向け半導体大手)を始めとして、全般的に軟調なパフォーマンスとなりマイナス寄与となりました。これらの銘柄は過去数カ月にわたって株価が反発していたため利益確定の売りで下落した以外はこれといった悪材料があったわけではありません。

一方で明るいニュースもありました。米国の半導体企業で自動車向けのビジョンシステム技術に注力しているアンバレラは大手自動車部品サプライヤーであるコンチネンタルおよびボッシュと各々11月、12月に新たな業務提携を発表し、これらを好感して株価が上昇しプラス寄与となりました。なお、アンバレラとコンチネンタルは、1月上旬に米ラスベガスで開催されたテクノロジー見本市「CES」で、自動運転車開発に関する戦略的提携を正式に発表しました。

2022年に厳しいパフォーマンスとなったKIONグループ、オートストア、オカド・グループなど倉庫自動化関連銘柄が当月は反発しました。2022年は、各社がコロナ禍において積極的に拡大した物流施設キャパシティの利用状況を見定めるため、新規投資が減速しました。しかしながら、倉庫自動化は、Eコマースの浸透、労働力不足、物流の効率性向上を図る企業のニーズなどが牽引役となって構造的な成長が続くと見ていることから引き続き強気の見通しを持っています。

ご留意事項

本ページは情報提供のみを目的としており、特定の有価証券やアクサ・インベストメント・マネージャーズ・グループ(アクサIM)またはその関連会社による投資、商品またはサービスを購入または売却するオファーを構成するものではなく、またこれらは勧誘、投資、法的または税務アドバイスとして考慮すべきではありません。本資料で説明された戦略は、管轄区域または特定のタイプの投資家によってはご利用できない可能性があります。本資料で提示された意見、推計および予測は掲載時の主観的なものであり、予告なしに変更される可能性があります。予測が現実になるという保証はありません。本資料に記載されている情報に依拠するか否かについては、読者の独自の判断に委ねられています。本資料には投資判断に必要な十分な情報は含まれていません。

投資リスクおよび費用について

当社が提供する戦略は、主に有価証券への投資を行いますが、当該有価証券の価格の下落により、投資元本を割り込むおそれがあります。また、外貨建資産に投資する場合には、為替の変動によっては投資元本を割り込むおそれがあります。したがって、お客様の投資元本は保証されているものではなく、運用の結果生じた利益および損失はすべてお客様に帰属します。

また、当社の投資運用業務に係る報酬額およびその他費用は、お客様の運用資産の額や運用戦略(方針)等によって異なりますので、その合計額を表示することはできません。また、運用資産において行う有価証券等の取引に伴う売買手数料等はお客様の負担となります。

アクサ・インベストメント・マネージャーズ株式会社

金融商品取引業者 登録番号: 関東財務局長(金商) 第16号

加入協会: 一般社団法人日本投資顧問業協会、一般社団法人投資信託協会、一般社団法人第二種金融商品取引業協会、日本証券業協会

お問い合わせ先:TOKYOMARKETING@axa-im.com